- Publications de la Banque centrale européenne

4/ La réponse exceptionnelle de la politique monétaire à la pandémie exceptionnelle de COVID-19

31 mai 2021

Post de Gaston Reinesch, Gouverneur de la BCL

En réponse immédiate à la pandémie et à ses répercussions sur les conditions économiques et financières, le Conseil des gouverneurs a lancé plusieurs mesures de politique monétaire supplémentaires. Cet article fait le point sur les principales mesures prises au lendemain de la pandémie.[1]

Recalibrage des opérations ciblées de refinancement à plus long terme (TLTRO III)

Annoncé en mars 2019, le programme TLTRO III actuellement en place consiste en une série d'opérations de financement des établissements de crédit, chacune ayant une échéance de trois ans ; il a été lancé en septembre 2019 et la fréquence des opérations est trimestrielle.

Les TLTRO III sont des opérations ciblées visant à encourager davantage les prêts bancaires à l'économie réelle en offrant aux banques un financement à long terme à des conditions très attrayantes. D'une part, le montant que les banques peuvent emprunter dans le cadre des TLTRO III est lié au volume de leurs prêts aux sociétés non financières et aux ménages (à l'exception des prêts immobiliers aux particuliers). D'autre part, plus les banques émettent de tels prêts, plus le taux d'intérêt de leurs emprunts TLTRO III diminue.

À la suite de la crise liée à la pandémie de COVID-19, le Conseil des gouverneurs a redéfini les modalités du TLTRO III en portant le nombre d'opérations à dix, en augmentant les montants que les banques peuvent emprunter et en abaissant les taux d'emprunt. Actuellement, les taux d'emprunt dans le cadre des TLTRO III commencent à 50 points de base en dessous du taux d'intérêt moyen de la facilité de dépôt sur la période du 24 juin 2020 au 23 juin 2022, puis s'établissent au niveau du taux d'intérêt moyen applicable à la facilité de dépôt pendant la période résiduelle du TLTRO III en question.[2]

Au niveau actuel des taux directeurs, dans le cadre des programmes TLTRO III les banques peuvent emprunter à des taux d'intérêt allant de - 1 % à - 0,5 %, ce qui est inférieur (ou égal) au taux d'intérêt de - 0,5 % auquel les banques commerciales peuvent placer les liquidités excédentaires auprès de leur banque centrale nationale ; ces programmes fournissent ainsi une subvention au secteur bancaire. De plus, du fait qu'une partie des dépôts des banques commerciales auprès de leur banque centrale nationale (les « excédents de réserves ») sont exonérés du taux de la facilité de dépôt, qui est négatif, le soutien au système bancaire intervient à deux niveaux.[3][4]

Programme d’achats d’urgence face à la pandémie (Pandemic Emergency Purchase Programme, PEPP)

Annoncé le 18 mars 2020, le programme d'achats d'urgence face à la pandémie (PEPP) a été établi en réponse immédiate à une crise économique spécifique, extraordinaire et aiguë résultant de l'épidémie et de la propagation croissante du coronavirus (COVID-19). Le choc provoqué par la COVID-19 a entraîné une forte contraction de l'activité économique dans la zone euro et l'incertitude très élevée a mis en péril les plans de dépenses et leur financement. Alors que les gouvernements et les politiques budgétaires constituent la première ligne de défense, la pandémie de COVID-19 a nécessité une réaction ambitieuse, coordonnée et urgente dans tous les domaines. Alors que la COVID-19 entrave la bonne transmission de la politique monétaire du Conseil des gouverneurs et pose de sérieux risques de dégradation des perspectives en matière de stabilité des prix, le Conseil des gouverneurs est déterminé à faire en sorte que tous les secteurs de l'économie puissent bénéficier de conditions de financement favorables.

À cette fin, en mars 2020, le Conseil des gouverneurs a annoncé le PEPP comme programme supplémentaire d'achat d'actifs. Les achats au titre du PEPP sont réalisés en vue d'éviter un resserrement des conditions de financement et de contrer l'impact défavorable de la pandémie sur la trajectoire prévue de l'inflation. Toutes les catégories d'actifs éligibles au titre du programme d'achats d'actifs sont également éligibles au PEPP.[5] Alors que la répartition de référence des achats du secteur public dans le cadre du PEPP est guidée par la clé de répartition du capital de la BCE, les modalités du PEPP et sa mise en œuvre sont plus flexibles. La flexibilité des achats au fil du temps, entre les classes d'actifs et entre les juridictions, favorise la bonne transmission de la politique monétaire.

Dans le courant de 2020, le Conseil des gouverneurs a décidé de porter l'enveloppe initiale de 750 milliards d'euros à 1 350 milliards d'euros (le 4 juin 2020) puis à un total de 1 850 milliards d'euros (le 10 décembre 2020). Si des conditions de financement favorables peuvent être maintenues sans épuiser l'enveloppe d'achat totale, cette enveloppe n'a pas à être entièrement utilisée. Dans le même temps, le Conseil des gouverneurs peut ajuster l'enveloppe si nécessaire pour maintenir des conditions de financement favorables. Le maintien de conditions de financement favorables permet de réduire l'incertitude, il soutient la consommation ainsi que l'investissement et encourage la reprise économique.

Le Conseil des gouverneurs mettra fin aux achats nets d'actifs au titre du PEPP lorsqu'il jugera que la phase de crise liée à la pandémie de COVID-19 sera terminée, mais de toutes façons pas avant la fin du mois de mars 2022. Les remboursements de capital à l'échéance des titres achetés dans le cadre du PEPP seront réinvestis au moins jusqu'à fin 2023. En tout état de cause, toute interférence avec l'orientation monétaire appropriée sera évitée lors de la future liquidation du portefeuille PEPP.

Opérations de refinancement à plus long terme d’urgence face à la pandémie (PELTRO)

En avril 2020, le Conseil des gouverneurs a annoncé une série d’opérations de refinancement à plus long terme d'urgence face à la pandémie (PELTRO). Les opérations offrent aux établissements de crédit un financement à plus long terme, avec une échéance comprise entre 8 et 16 mois, contre le versement d’une garantie. Contrairement aux TLTRO III, le montant que les banques peuvent emprunter dans le cadre des PELTRO n'est pas lié au volume de leurs prêts. Les PELTRO sont proposés à des conditions très avantageuses.

Le taux d'intérêt est inférieur de 0,25 point de pourcentage au taux moyen appliqué dans les principales opérations de refinancement de l'Eurosystème (actuellement 0 %) sur la durée de vie du PELTRO concerné. En fournissant des liquidités au système financier de la zone euro, les PELTRO garantissent des conditions de marché monétaire souples pendant la pandémie.

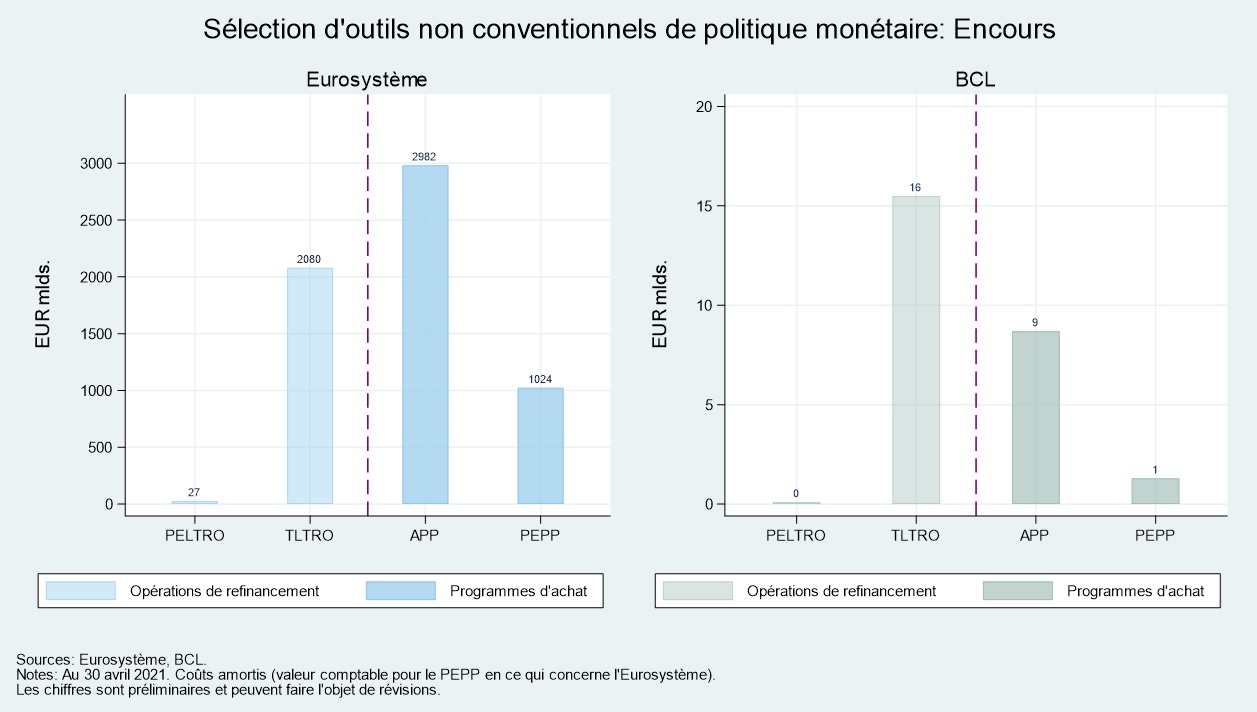

Le graphique ci-dessous présente les encours des principaux instruments de politique monétaire non conventionnels de l'Eurosystème. Les objectifs, les modalités et les canaux de transmission de certains des principaux outils non conventionnels de politique monétaire actuellement en place feront l'objet d'articles de blog à venir.

[1] Pour un aperçu des principaux outils de politique monétaire conventionnels et non conventionnels antérieurs à la pandémie, veuillez consulter [Blog 2 partie 1] et [Blog 2 partie 2], respectivement.

[2] En outre, le Conseil des gouverneurs a adopté un ensemble de mesures d'assouplissement temporaire des garanties pour faciliter la mise à disposition de garanties éligibles, permettant aux banques de participer à des opérations d’apport de liquidités, notamment les TLTRO III.

[3] Afin de soutenir la transmission de la politique monétaire accommodante par les banques, le Conseil des gouverneurs a lancé en octobre 2019 le « système à deux niveaux » pour rémunérer la détention des excédents de réserves des établissements de crédit. Dans le cadre du système à deux niveaux, une partie des excédents de réserves détenus par les établissements de crédit (c’est-à-dire actuellement six fois les réserves obligatoires minimales d’un établissement de crédit, appelées « abattement ») est exonérée de rémunération au taux négatif applicable sur la facilité de dépôt et rémunérée à 0 %. La partie des excédents de réserves non-exonérée est rémunérée à 0 % ou au taux de la facilité de dépôt, s'il est inférieur.

[4] Au niveau bancaire, le montant de la subvention dépendra du volume des fonds TLTRO III empruntés, de la date de recours au TLTRO III et des caractéristiques du bilan (par exemple, la structure de financement).

[5] Au sein des différentes catégories d'actifs, cependant, les conditions d'éligibilité au PEPP sont plus généreuses qu'au titre de l'APP (en incluant, par exemple, les titres émis par le gouvernement grec ou les billets de trésorerie des entreprises non financières). Actuellement, les titres émis/garantis par le gouvernement grec ne remplissent pas les critères d'éligibilité à l'APP (c'est-à-dire une évaluation de crédit de premier ordre par un organisme externe d'évaluation de solvabilité correspondant au minimum à l’échelon 3 de qualité de crédit pour l'émetteur ou le garant). Des critères minimaux pour la qualité de crédit protègent le bilan de l'Eurosystème, et, dans le cas des émetteurs / garants publics, ils constituent une garantie importante dans le contexte de l'interdiction du financement monétaire prévue à l'article 123 du traité sur le fonctionnement de l'Union européenne (TFUE). Les mêmes principes de mutualisation des risques s'appliquent pour le PEPP et pour l'APP.